相关题目

1、六、书本P167第二题(题目会变会给表格)【个税】王女士在甲企业任职,20X1年1-12月每月在甲企业取得工资薪金收入16000元,无免税收入;每月缴纳三险一金2500元;从1月开始享受子女教育和赡养老人专项附加扣除,共计3000元/1月,无其他扣除。此外,王女士20X1年度还有以下收入。(1)20X1年3月从已公司取得劳务报酬收入3000元;(2)20X1年6月从丙公司取得劳务报酬收入40000元请根据上述资料回答以下问题。(1)王女士20X1年1月的工资,甲企业应预扣的个人所得税是多少?(2)乙公司20X1年3月支付给王女士的劳务报酬3000元,应预扣的个人所得税是多少?(3)丙公司20X1年6月支付给王女士的劳务报酬40000元,应预扣的个人所得税是多少?(4)假设甲企业、乙公司、丙公司都依法预扣预缴了王女士的个人所得税,那么王女士20X1年度综合所得年度汇算清缴的结果是应补(退)税多少元?

1、四、学习通【消费税】某酒厂2021年11月委托另一企业加工黄酒,发出材料的不含税成本为20000元,不含税加工费用8000元,加工收回黄酒30吨全部用于直接对外售,取得受托方开具的增值税专用发票,受托方依法代收代缴了相应的消费税款

1、四、书本p97【3-19】【例3-19】某卷烟厂委托A厂加工烟丝一批,卷烟厂和A厂均为一般纳税人。卷烟厂提供的烟叶的不含税价格为55000元,A厂收取不含税加工费20000元,增值税2600元,并开具增值税专用发票给卷烟厂。已知烟丝的消费税税率为30%,受托方没有同类消费品价格,卷烟厂将该烟丝收回后直接用于销售。计算该业务中A厂应代收代缴的消费税并做出双方的会计处理。

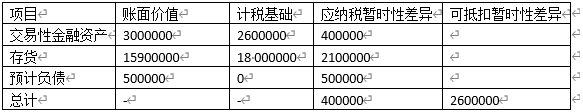

1、三、学习通【所得税】3.S股份有限公司(以下简称S公司)系上市公司,适用的所得税税率为25%,S公司预计会持续盈利,各年能够获得足够的应纳税所得额。20x8年利润总额为800万元,该公司当年会计与税法之间的差异包括以下事项(1)取得国债利息收入80万元(2)因违反税收政策支付罚款40万元(3)交易性金融资产公允价值变动收益40万元(4)本期提取存货跌价准备210万元(5)预计产品质量保证费用50万元。S公司20x8年12月31日资产负债表中部分项目情况如下:(单位:元) 要求:(1)计算S公司20x8年度的应纳税所得额和应交所得税(2)计算S公司20x8年度的应纳税暂时性差异和可抵扣暂时性差异(将结果填入上表中)。(3)计算S公司20x8年度应确认的递延所得税资产和递延所得税负债(4)计算S公司20x8年度应确认的所得税费用(5)编制S公司20x8年度确认所得税费用和递延所得税资产及递延所得税负债会计分录

要求:(1)计算S公司20x8年度的应纳税所得额和应交所得税(2)计算S公司20x8年度的应纳税暂时性差异和可抵扣暂时性差异(将结果填入上表中)。(3)计算S公司20x8年度应确认的递延所得税资产和递延所得税负债(4)计算S公司20x8年度应确认的所得税费用(5)编制S公司20x8年度确认所得税费用和递延所得税资产及递延所得税负债会计分录

2.某酒厂为增值税一般纳税人,20×1年10月购进酒精,取得防伪税控系统开具的增值税专用发票,注明价款50万元、增值税6.5万元,用银行存款支付。生产领用其中的70%用于生产白酒;本月销售白酒20吨,取得不含税销售额40万元,销项税额为5.2万元,款项已存入银行。要求:试编制购货、领用、销售及相关的消费税会计分录。

1、二、书本P102页1.假设某酒厂20×1年10月发生以下业务。(1)出售自产白酒3吨,不含税收入35000元;随同白酒销售的包装物单独计价,不含税收入500元。货已经发出,款项已经收到。(2)委托另一企业加工黄酒,发出材料的不含税成本为10000元,不含税加工费用为8000元,加工收回黄酒30吨全部用于直接对外销售,取得受托方开具的增值税专用发票,受托方依法代收代缴了相应的消费税。(3)进口1辆小轿车自用,关税完税价格为100000元,关税税额为34000元,所有款项均已经支付完毕。假设:该酒厂为一般纳税人,白酒的消费税比例税率为20%,定额税率为0.5元/500克;黄酒的消费税税率为240元/吨;进口小轿车的消费税税率为5%。要求:计算应交消费税,并做出相应的会计处理。

1、一、【学习通】日期:3.10随堂练习例:甲公司10月18日委托丙公司销售商品200件,商品已经发出,每件成本为60元。合同约定丙公司应按每件不含税100元对外销售,甲公司按不含税售价的10%向丙公司支付手续费。丙公司10月25日对外实际销售100件,开出的增值税专用发票上注明的销售价格为10000元,增值税税额为1300元,款项已经收到。10月28日甲公司收到丙公司开具的实际销售100件的代销清单时,向丙公司开具一张相同金额的增值税专用发票。10月30日丙公司将销售款扣除手续费收入后支付给甲公司。假定甲公司和丙公司都是一般纳税人,该商品适用13%的增值税税率。

41.(判断题)确认由可抵扣暂时性差异产生的递延所得税资产,应当以未来期间很可能取得用来抵扣可抵扣暂时性差异的应纳税所得额为限。()

40.(判断题)可抵扣暂时性差异,将导致未来期间应税所得和应交所得税的增加。()

39.(判断题)企业所得税中对应纳税所额的确认总是遵循权责发生制原则