21【题干】甲公司为一综合服务公司(增值税一般纳税人),2019年4月,发生业务如下:(1)下设一金融部门,提供贷款服务,当月收取含税利息收入100000元.(2)将一栋2个月前购买的办公楼出租,租期12个月,每月不含税租金收入90000元,当月一次性收取全部租金1080000元.(3)下设一KTV,当月提供唱歌服务取得不含税收入160000元,同时销售酒水取得不含税收入30000元.(4)下设一运输部门,当月提供交通运输服务,取得不含税收入为50000元.已知:金融服务的增值税税率为6%,不动产租赁服务的增值税税率为9%,生活服务的增值税税率为6%,交通运输服务的增值税税率为9%.要求:根据上述资料,回答下列问题.【问题2】【不定项选择题】甲公司2019年4月出租办公楼的销项税额为( )元.

答案解析

解析:

相关知识点:

出租办公楼销项,租金总价乘税率

相关题目

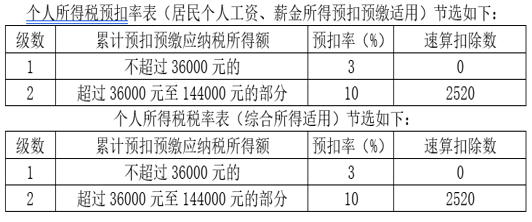

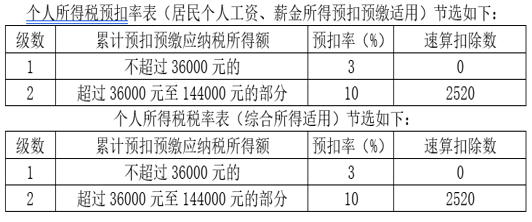

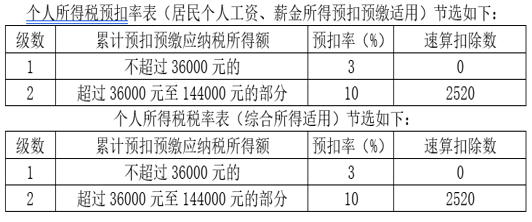

13【题干】居民个人小志及配偶名下均无房,在广州工作并租房居住,小志2019年1月开始利用业余时间攻读法学硕士.2019年小志取得收入和部分支出如下:(1)每月从单位领取扣除依照法定标准缴纳的社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元;(2)取得全年一次性奖金48000元,选择单独计税,不并入当年的综合所得;(3)利用业余时间从事摄影,发表摄影作品,取得稿酬2000元;(4)每月支付房租3000元.已知:居民个人工资、薪金所得预扣预缴个人所得税时,累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算;住房租金专项附加扣除标准为1500元/月;继续教育专项附加扣除标准为400元/月;小志夫妇约定专项附加扣除均由小志100%扣除.小志取得的全年一次性奖金适用税率为10%,速算扣除数为210.稿酬所得每次收入不超过4000元的,减除费用按800计算;稿酬所得的收入额以收入减除费用后的余额减按70%计算;预扣率为20%. 要求:根据上述资料,不考虑其他因素,分析回答下列小题.【问题3】【不定项选择题】有关小志取得的稿酬所得应预扣预缴的个人所得税额,下列计算列式中,正确的是().

要求:根据上述资料,不考虑其他因素,分析回答下列小题.【问题3】【不定项选择题】有关小志取得的稿酬所得应预扣预缴的个人所得税额,下列计算列式中,正确的是().

13【题干】居民个人小志及配偶名下均无房,在广州工作并租房居住,小志2019年1月开始利用业余时间攻读法学硕士.2019年小志取得收入和部分支出如下:(1)每月从单位领取扣除依照法定标准缴纳的社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元;(2)取得全年一次性奖金48000元,选择单独计税,不并入当年的综合所得;(3)利用业余时间从事摄影,发表摄影作品,取得稿酬2000元;(4)每月支付房租3000元.已知:居民个人工资、薪金所得预扣预缴个人所得税时,累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算;住房租金专项附加扣除标准为1500元/月;继续教育专项附加扣除标准为400元/月;小志夫妇约定专项附加扣除均由小志100%扣除.小志取得的全年一次性奖金适用税率为10%,速算扣除数为210.稿酬所得每次收入不超过4000元的,减除费用按800计算;稿酬所得的收入额以收入减除费用后的余额减按70%计算;预扣率为20%. 要求:根据上述资料,不考虑其他因素,分析回答下列小题.【问题2】【不定项选择题】有关小志取得的全年一次性奖金应缴纳的个人所得税额,下列计算列式中,正确的是().

要求:根据上述资料,不考虑其他因素,分析回答下列小题.【问题2】【不定项选择题】有关小志取得的全年一次性奖金应缴纳的个人所得税额,下列计算列式中,正确的是().

13【题干】居民个人小志及配偶名下均无房,在广州工作并租房居住,小志2019年1月开始利用业余时间攻读法学硕士.2019年小志取得收入和部分支出如下:(1)每月从单位领取扣除依照法定标准缴纳的社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元;(2)取得全年一次性奖金48000元,选择单独计税,不并入当年的综合所得;(3)利用业余时间从事摄影,发表摄影作品,取得稿酬2000元;(4)每月支付房租3000元.已知:居民个人工资、薪金所得预扣预缴个人所得税时,累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算;住房租金专项附加扣除标准为1500元/月;继续教育专项附加扣除标准为400元/月;小志夫妇约定专项附加扣除均由小志100%扣除.小志取得的全年一次性奖金适用税率为10%,速算扣除数为210.稿酬所得每次收入不超过4000元的,减除费用按800计算;稿酬所得的收入额以收入减除费用后的余额减按70%计算;预扣率为20%. 要求:根据上述资料,不考虑其他因素,分析回答下列小题.【问题1】【不定项选择题】有关2019年12月小志领取工资应预扣预缴的个人所得税额,下列计算列式中,正确的是().

要求:根据上述资料,不考虑其他因素,分析回答下列小题.【问题1】【不定项选择题】有关2019年12月小志领取工资应预扣预缴的个人所得税额,下列计算列式中,正确的是().

美国人迈克在中国境内无住所也不居住.2019年8月将其一项非专利技术的使用权许可境内甲公司在中国使用,甲公司支付其使用费150000元(人民币).已知迈克在中国境内没有代理人;非居民个人预扣预缴个人所得税的,特许权使用费所得,以每次收入额为应纳税所得额,特许权使用费所得以收入减除20%的费用后的余额为收入额;应纳税所得额超过80000元的部分,税率为45%,速算扣除数为15160元.甲公司向迈克支付非专利技术使用费应预扣预缴的个人所得税税额的下列算式中,正确的是().

11【题干】中国公民王某为某话剧团演员,2016年9月的收入情况如下:(1)取得薪金收入6000元,第三季度奖金4000元.(2)将自家房子出租取得10000元.(3)王某为独生子,其独生女正就读小学3年级;父母均已年过六十.(4)举报某局副局贪污,获得奖励收入1000元要求:根据上述资料,分别回答以下问题:【问题3】【不定项选择题】根据本题要点(3)所提示的内容,当年专项附加扣除的费用是()元.

11【题干】中国公民王某为某话剧团演员,2016年9月的收入情况如下:(1)取得薪金收入6000元,第三季度奖金4000元.(2)将自家房子出租取得10000元.(3)王某为独生子,其独生女正就读小学3年级;父母均已年过六十.(4)举报某局副局贪污,获得奖励收入1000元要求:根据上述资料,分别回答以下问题:【问题2】【不定项选择题】根据本题要点(2)所提示的内容,王某该项收入应缴纳的个人所得税税额为()元.

11【题干】中国公民王某为某话剧团演员,2016年9月的收入情况如下:(1)取得薪金收入6000元,第三季度奖金4000元.(2)将自家房子出租取得10000元.(3)王某为独生子,其独生女正就读小学3年级;父母均已年过六十.(4)举报某局副局贪污,获得奖励收入1000元要求:根据上述资料,分别回答以下问题:【问题1】【不定项选择题】根据本题要点(1)所提示的内容,王某该项收入应缴纳的个人所得税税额为()元.

根据个人所得税法律制度的规定,下列各项中,不适用超额累进税率的是().

应届毕业生小王2020年7月入职了某互联网公司,该公司发放7月份工资,请计算当期应预扣预缴的个人所得税时,可减除费用为()元.

根据个人所得税法律制度的规定,个体工商户的下列支出中,在计算个人所得税应纳税所得额时,准予扣除的是().