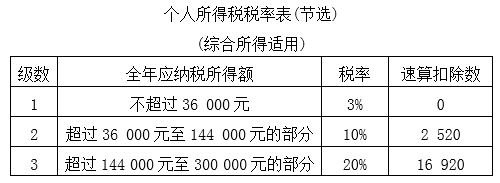

3【题干】中国公民陈某为国内某大学教授.2019年有关收支情况如下:(1)10月出租一套住房,当月取得租金为8000元.支付房产税320元,修缮费用1200元,供暖费520元,水电费180元.(2)11月,举报犯罪行为获得奖金5000元;购买彩票一次性中奖收入20000元;转让全国中小企业股份转让系统某挂牌公司的非原始股取得所得120000元;取得某百货公司因累计消费达到规定额度按积分反馈的礼品,价值200元.(3)12月,从某出版社取得稿酬50000元.(4)取得全年的工资薪金所得260000元;取得劳务报酬所得60000元;个人支付的基本养老保险费、失业保险费和住房公积金共计58150元;职业年金8848元.陈某有一子正在读大学;陈某为独生子,父母均已超过60岁.已知:个人出租住房适用的个人所得税税率为10%;财产租赁所得,每次收入4000元以上的,减除20%的费用,其余额为应纳税所得额.扣缴义务人预扣预缴个人所得税时,稿酬所得以收入减除费用后的余额为收入额,稿酬所得的收入额减按70%计算,稿酬所得每次收入不超过4000元的,减除费用800元,4000元以上的,减除费用按20%计算,稿酬所得预扣预缴适用20%的税率.综合所得,每一纳税年度减除费用60000元;劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入减按70%计算.对于儿子的教育支出,陈某和妻子协议按照扣除标准的50%扣除,扣除标准为每月1000元.赡养老人的扣除标准为每月2000元. 【问题4】【不定项选择题】计算陈某2019年综合所得应缴纳个人所得税的下列算式中,正确的是().

【问题4】【不定项选择题】计算陈某2019年综合所得应缴纳个人所得税的下列算式中,正确的是().

答案解析

解析:

相关知识点:

综合所得个税计算步骤清

相关题目

某卷烟生产企业,某月初库存外购应税烟丝金额20万元,当月又外购应税烟丝金额50万元(不含增值税),月末库存烟丝金额10万元,其余被当月生产卷烟领用.已知:烟丝适用的消费税税率为30%,则卷烟厂当月准许扣除的外购烟丝已缴纳的消费税税额为( )万元.

甲酒厂为增值税一般纳税人,2019年5月销售白酒50吨,取得含增值税销售4520000元,已知增值税税率为13%,白酒消费税比例税为20%,从量税税额为0.5元/500克,下列计算甲酒厂当月应缴纳消费税税额的下列算式中正确的是().

某摩托车生产企业为增值税一般纳税人,6月份将生产的某型号摩托车30辆,以每辆出厂价12000元(不含增值税)给自设非独立核算的门市部;门市部又以每辆15820元(含增值税)全部销售给消费者.已知:摩托车适用消费税税率10%,则该摩托车生产企业6月份应缴纳消费税为( )元.

2019年5月甲石化公司销售自产汽油800吨,办公用小汽车领用自产汽油1吨,向子公司无偿赠送自产汽油0.5吨.已知,汽油消费税定额税率为1.52元/升,汽油1吨=1388升.计算甲石化公司当月上述业务应缴纳消费税税额的下列算式中,正确的是().

下述关于自产自用或委托加工应税消费品的销售额陈述,不正确的是().

某卷烟批发企业2015年8月兼营卷烟批发和零售业务,批发卷烟30箱,销售额150万元(不含税),零售卷烟12箱,销售额60万元(不含税).该卷烟批发企业当月应缴纳消费税的计算中,正确的是( ).(已知1箱=50000支)

8【题干】甲企业(增值税一般纳税人,使用税率13%)为白酒生产企业,2019年4月发生以下业务:(1)向某烟酒专卖店销售粮食白酒20吨,开具普通发票,取得含税收入2260000元,另收取品牌使用费565000元.(2)提供100000元(不含税)的原材料委托乙企业加工散装药酒1000千克,收回时向乙企业支付加工费10000元(不含税),乙企业已代收代缴消费税.(3)委托加工的散装药酒收回后甲企业将其继续加工成瓶装药酒1800瓶,通过其非独立核算门市部以每瓶不含税价格100元全部对外销售.(4)将自产的粮食白酒30吨用于换取生产资料.甲企业该类粮食白酒的平均不含税售价为100000元/吨,最高不含税售价为120000吨.已知:药酒的消费税税率为10%;粮食白酒消费税的比例税率为20%、定额税率为0.5元/500克.要求:根据上述资料,分析回答下列小题:【问题3】【不定项选择题】甲企业通过其非独立核算门市部对外销售瓶装药酒时应缴纳消费税()元.

8【题干】甲企业(增值税一般纳税人,使用税率13%)为白酒生产企业,2019年4月发生以下业务:(1)向某烟酒专卖店销售粮食白酒20吨,开具普通发票,取得含税收入2260000元,另收取品牌使用费565000元.(2)提供100000元(不含税)的原材料委托乙企业加工散装药酒1000千克,收回时向乙企业支付加工费10000元(不含税),乙企业已代收代缴消费税.(3)委托加工的散装药酒收回后甲企业将其继续加工成瓶装药酒1800瓶,通过其非独立核算门市部以每瓶不含税价格100元全部对外销售.(4)将自产的粮食白酒30吨用于换取生产资料.甲企业该类粮食白酒的平均不含税售价为100000元/吨,最高不含税售价为120000吨.已知:药酒的消费税税率为10%;粮食白酒消费税的比例税率为20%、定额税率为0.5元/500克.要求:根据上述资料,分析回答下列小题:【问题2】【不定项选择题】乙企业应代收代缴消费税()元.

8【题干】甲企业(增值税一般纳税人,使用税率13%)为白酒生产企业,2019年4月发生以下业务:(1)向某烟酒专卖店销售粮食白酒20吨,开具普通发票,取得含税收入2260000元,另收取品牌使用费565000元.(2)提供100000元(不含税)的原材料委托乙企业加工散装药酒1000千克,收回时向乙企业支付加工费10000元(不含税),乙企业已代收代缴消费税.(3)委托加工的散装药酒收回后甲企业将其继续加工成瓶装药酒1800瓶,通过其非独立核算门市部以每瓶不含税价格100元全部对外销售.(4)将自产的粮食白酒30吨用于换取生产资料.甲企业该类粮食白酒的平均不含税售价为100000元/吨,最高不含税售价为120000吨.已知:药酒的消费税税率为10%;粮食白酒消费税的比例税率为20%、定额税率为0.5元/500克.要求:根据上述资料,分析回答下列小题:【问题1】【不定项选择题】甲企业向烟酒专卖店销售粮食白酒时应缴纳消费税()元.

某化妆品厂为增值税一般纳税人.2019年11月发生以下业务:8日销售高档化妆品400箱,每箱不含税价600元;15日销售同类高档化妆品500箱,每箱不含税价650元.当月以200箱同类高档化妆品与某公司换取精油.已知化妆品的消费税税率为15%,该厂当月应纳消费税()元.