烟丝加工厂为增值税一般纳税人,4月接受某烟厂委托加工烟丝,烟丝加工厂自行提供烟叶的成本为32000元,代垫辅助材料2000元,加工费支出50000元;烟丝厂上月留抵税额为3400元.税务机关对其采用核定价格计税(烟丝消费税税率为30%,成本利润率为5%),加工费专用发票经过认证,下列说法正确的是().

答案解析

解析:

相关知识点:

烟丝加工税,核价计消项与增值

相关题目

根据个人所得税法律制度的规定,关于每次收入确定的下列表述中,不正确的是( ).

钱某在就职于境内某上市公司,2019年的情况如下:每月取得工资薪金所得6000元,个人负担的三险一金800元.父母均是五十岁,没有其他兄弟姐妹.利用业余时间做兼职,取得兼职收入12000元,取得综合所得应缴纳的个人所得税为()元.

张某出租住房取得租金收入3800元,财产租赁缴纳税费152元,修缮费600元,已知个人出租住房暂减按10%征收个人所得税,收入不超过4000,减除800元费用,下列关于张某当月租金收入应缴纳个人所得税税额的计算中,正确的是().

居民个人从境外取得所得,应在次年()申报纳税.

中国公民李某2019年10月提供咨询服务,取得劳务报酬5200元,支付交通费200元.已知,劳务报酬所得个人所得税预扣率为20%;每次收入4000元以上的,减除费用按20%计算.计算李某当月该笔劳务报酬应预扣预缴个人所得税税额的下列算式中,正确的是().

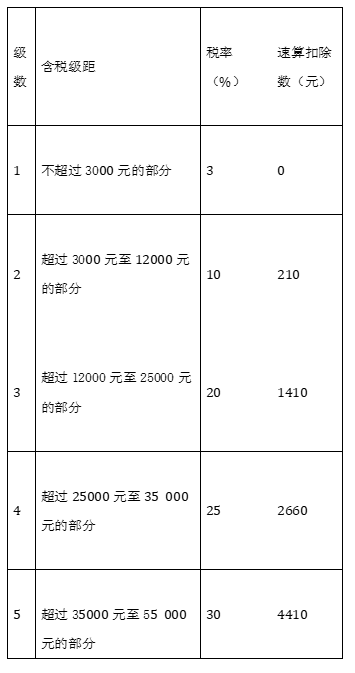

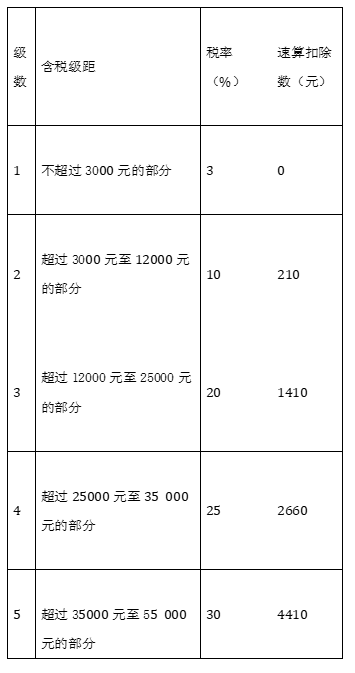

15【题干】某高校老师庄某2013年12月取得以下收入:(1)当月工资4000元,讲课津贴、补贴2000元,独生子女补贴500元,差旅费津贴300元.(2)因交通事故取得保险赔偿6500元.(3)获得省级人民政府颁发的科技进步奖20000元.(4)给培训机构讲课三次,每次1000元.已知:(1)工资、薪金所得适用的个人所得税税率表如下: 要求:根据上述资料,回答下列问题.【问题4】【不定项选择题】讲课收入应纳所得额为()元.

要求:根据上述资料,回答下列问题.【问题4】【不定项选择题】讲课收入应纳所得额为()元.

15【题干】某高校老师庄某2013年12月取得以下收入:(1)当月工资4000元,讲课津贴、补贴2000元,独生子女补贴500元,差旅费津贴300元.(2)因交通事故取得保险赔偿6500元.(3)获得省级人民政府颁发的科技进步奖20000元.(4)给培训机构讲课三次,每次1000元.已知:(1)工资、薪金所得适用的个人所得税税率表如下: 要求:根据上述资料,回答下列问题.【问题3】【不定项选择题】12月工资薪金应缴纳个税为.

要求:根据上述资料,回答下列问题.【问题3】【不定项选择题】12月工资薪金应缴纳个税为.

中国公民李某2019年全年取得工资收入110000元,专项扣除20250元.李某有个孩子在上小学,子女教育专项附加扣除由李某夫妇分别按照扣除标准的50%扣除.已知:综合所得每年扣除费用60000元;子女教育专项附加扣除,按照每个子女每年扣除12000的标准定额扣除.计算李某2019综合所得应纳个人所得税税额是().

居民个人武某2019年取得工资薪金所得180000元,取得劳务报酬所得50000元,稿酬所得40000元.已知劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算.在将武某的这些所得计入综合所得时收入额的下列算式中,符合个人所得税法律制度规定的是().

对退休职工刘某免缴个人所得税的是().